西部大开发企业所得税优惠政策梳理

对西部地区鼓励类产业企业减按15%的税率征收企业所得税,是西部大开发的重要政策之一。本文由案例引出对西部大开发企业所得税优惠政策进行梳理。

一、案例引出

贵州三特梵净山旅业发展有限公司公司2020年度实现总收入21,902.35万元(其中索道收入14,378.12万元、景区开发项目投资收益6,948.10万元、其他及营业外收入576.13万元),利润总额14,930.22万元。鼓励类产业项目收入占收入总额比重为65.65%,未达到享受西部大开发优惠条件。

案例简析:该企业仅投资收益一项占收入比重达32%,2020年鼓励类产业项目收入占收入总额比重要求达到70%以上才能享受优惠,所以不符合规定条件,应按法定税率25%计算并补缴企业所得税。自2021年1月1日至2030年12月31日,鼓励类产业项目收入占收入总额比重要求下降为60%以上。

二、西部大开发企业所得税优惠条件

1.自2011年1月1日至2020年12月31日,对设在西部地区的鼓励类产业企业减按15%的税率征收企业所得税。上述鼓励类产业企业是指以《西部地区鼓励类产业目录》中规定的产业项目为主营业务,且其主营业务收入占企业收入总额70%以上的企业。(财税〔2011〕58号)

2.自2021年1月1日至2030年12月31日,对设在西部地区的鼓励类产业企业减按15%的税率征收企业所得税。本条所称鼓励类产业企业是指以《西部地区鼓励类产业目录》中规定的产业项目为主营业务,且其主营业务收入占企业收入总额60%以上的企业。(财政部 税务总局 国家发展改革委公告2020年第23号)

3.《西部地区鼓励类产业目录(2020年本)》(中华人民共和国国家发展和改革委员会令 第40号)自2021年3月1日起施行。

三、热点问题

1.总机构享受高新技术企业优惠、西部大开发优惠政策,分公司是否也可以享受?

对于高新技术企业优惠,总机构具备享受资格,直接统一计算应纳税额后分配给分支机构,就地缴纳即可。对于西部大开发这样的地区优惠,总分机构处于不同的税率地区,具体办法是:先由总机构统一计算全部应纳税所得额,再按照分摊比例计算划分,总分机构各自的应纳税所得额,按照当地的适用税率计算应纳税额,汇总后再按分摊比例,分别就地缴纳的企业所得税款。

2.我公司是重庆市一家企业,符合西部地区鼓励类产业企业的规定,请问 2022 年季度预缴申报能否享受西部大开发企业所得税税收优惠?

答:《国家税务总局关于发布修订后的<企业所得税优惠政策事项 办理办法>的公告》(国家税务总局公告 2018 年第 23 号)第四条规定, 优惠事项采取“自行判别、申报享受、相关资料留存备查”的办理方 式。企业应当根据经营情况以及相关税收规定自行判断是否符合优惠 事项规定的条件,符合条件的可以按照《目录》列示的时间自行计算减免税额,并通过填报企业所得税纳税申报表享受税收优惠。同时,按照本办法的规定归集和留存相关资料备查。附件《企业所得税优惠事项管理目录(2017 年版)》第 63 项,优惠事项名称:在西部地区的鼓励类产业企业减 15%的税率征收企业所得税;享受优惠时间:预缴享受。2022 年季度预缴申报时,可以享受西部地区的鼓励类产业企业减按 15%的税率计算缴纳企业所得税税收优惠。

3.税务机关在后续管理中,不能准确判定企业主营业务是否属于国家鼓励类产业项目时如何处理?

税务机关在后续管理中,不能准确判定企业主营业务是否属于国家鼓励类产业项目时,可提请发展改革等相关部门出具意见。对不符合税收优惠政策规定条件的,由税务机关按税收征收管理法及有关规定进行相应处理。(财政部 税务总局 国家发展改革委公告2020年第23号)

4.西部地区有哪些?

西部大开发优惠政策西部地区包括内蒙古自治区、广西壮族自治区、重庆市、四川省、贵州省、云南省、西藏自治区、陕西省、甘肃省、青海省、宁夏回族自治区、新疆维吾尔自治区和新疆生产建设兵团。湖南省湘西土家族苗族自治州、湖北省恩施土家族苗族自治州、吉林省延边朝鲜族自治州和江西省赣州市,可以比照西部地区的企业所得税政策执行。

5.享受西部大开发优惠更正可以按照适用税率减半征税吗?

执行国发〔2007〕39号规定的过渡优惠政策及西部大开发优惠政策的企业,在定期减免税的减半期内,可以按照企业适用税率计算的应纳税额减半征税。其他各类情形的定期减免税,均应按照企业所得税25%的法定税率计算的应纳税额减半征税。(财税〔2009〕69号)

6.《西部地区鼓励类产业目录(2020年本)》有哪些内容?

《目录》分为两部分:一是国家既有产业目录中的鼓励类产业,包括《产业结构调整指导目录(2011年本)(修正)》、《外商投资产业指导目录(2011年修订)》、《中西部地区外商投资优势产业目录(2013年修订)》(后两者已于2019年合并为《鼓励外商投资产业目录》)中的鼓励类产业,并明确如修订上述目录将按新修订版本执行;二是西部地区新增鼓励类产业,即根据西部各省(区、市)实际适当增加的条目,分省列举,仅在相应省份适用。《目录》作为西部大开发产业政策的重要文件,与西部大开发财税、金融、投资、土地、人才等政策协同发力,共同构成了促进西部地区产业高质量发展的政策体系。

7.《西部地区鼓励类产业目录(2020年本)》体现的鼓励类产业有哪些?

《西部地区鼓励类产业目录(2020年本)》鼓励类产业详见《目录》。重点体现了以下几个方向。

一是进一步支撑科技自立自强。坚持创新在我国现代化建设全局中的核心地位,进一步发挥西部地区在促进我国科技自立自强等方面的重要作用。例如,在一些西部省份增加高端芯片研发与生产、数控机床研发与生产、氢能燃料电池制造等产业条目,支持西部地区电子信息、装备制造、新能源等战略性新兴产业有序发展。

二是进一步促进产业有序向西转移。增强西部地区承接产业转移竞争力,引导东中部地区产业有序向西部地区转移,优化区域产业链布局。例如,在一些西部省份增加汽车及零部件制造、智能化绿色化纺织服装加工、家电及消费电子产品制造等产业条目,促进西部地区产业结构优化升级。

三是进一步鼓励西部地区更好发挥特色优势。支持西部不同地区高质量发展具有当地特色的优势产业,发挥西部地区沿边、沿江等区位优势,服务畅通国民经济循环。例如,在一些西部省份增加农林牧渔、能源资源、康养旅游、边贸加工等产业条目,使西部地区资源优势、区位优势更好转化为经济优势。

四是进一步支持西部地区补短板、强弱项。围绕生态环境大保护,在一些西部省份增加节能环保、循环经济、宜居建设、资源综合利用等产业条目。围绕巩固脱贫攻坚成果、增强欠发达地区内生发展动力,在一些西部省份增加轻工纺织、特色工艺品等带动群众就业增收的产业条目。

四、申报表填写

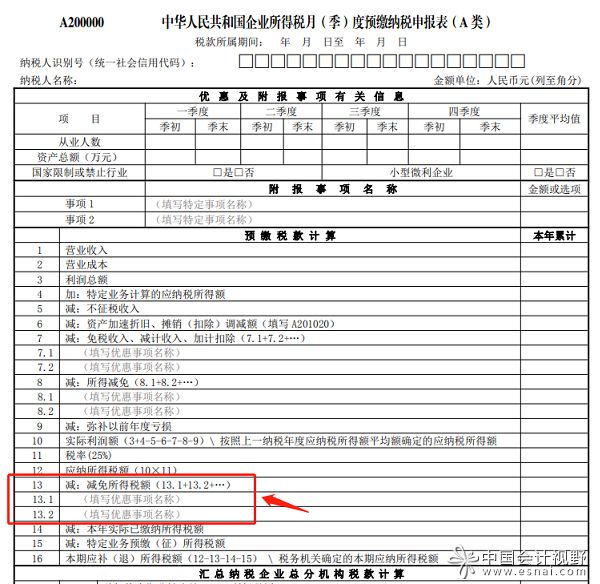

纳税人进行企业所得税月(季)度申报,享受所得减免优惠政策时,应在主表《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》(A200000)第13行“减:减免所得税额”的下级行次填写具体优惠事项名称和减免金额。减免所得税额优惠事项包括“西部地区的鼓励类产业企业减免企业所得税”。

阅读平台上看视野

阅读平台上看视野